En un mundo cada vez más competitivo y globalizado, la innovación tiene un papel importante para el éxito de los negocios y el desarrollo de cualquier país. Por eso el gobierno brasileño ha realizado importantes acciones para mejorar el ambiente nacional de innovación. Por medio de estas iniciativas, se instalaron avanzados Centros Globales de I+D en Brasil.

Brasil es ahora la séptima mayor economía del mundo y el quinto país con mayor inversión extranjera. Brasil ha aumentado sus inversiones en infraestructura tecnológica y en la calificación de sus profesionales, y viene mejorando permanentemente el marco legal y los instrumentos para incentivar la innovación.

En este sitio, encontrará información sobre lo que Brasil tiene para ofrecerles a las empresas interesadas en instalar sus centros de I+D en el país. Además, la Agencia Brasileña de Promoción de Exportaciones e Inversión (Apex-Brasil) ofrece una atención personalizada y proporciona información sobre el mercado, legislación nacional relacionada con la innovación y tipos de ayuda financiera.

Se trata de un servicio articulado, que involucra otros organismos federales relacionados con la innovación, tales como el Ministerio de Desarrollo, Industria y Comercio Exterior (MDIC), el Ministerio de Ciencia, Tecnología e Innovación (MCTI), el Banco Nacional de Desarrollo Económico y Social (BNDES), la Agencia Nacional de Innovación (FNEP) y el Consejo Nacional de Desarrollo Científico y Tecnológico (CNPq), entre otros.

Brasil y la agroindustria

Moderno, eficiente y competitivo, Brasil se ha convertido en uno de los mayores productores y exportadores agrícolas del mundo en las últimas dos décadas. El sector de la agroindustria en el país ha evolucionado debido a las ganancias de productividad, eficiencia de gestión, investigación, innovación y desarrollo tecnológico, combinados con la mayor superficie de tierra cultivable del mundo – 388 millones de hectáreas (casi 960 millones de acres) – y la creciente demanda para alimentar a una población global que debe alcanzar los 9 mil millones en 2050. El liderazgo de Brasil en el sector de la agroindustria se ha logrado como resultado de condiciones favorables de crecimiento e inversión a largo plazo en investigación de tecnologías de agricultura tropical y desarrollo. El clima es propicio para la producción agrícola, con una gran parte del país que recibe más de 1200 milímetros de lluvia al año y abundante luz solar. Esto permite dos ciclos de cultivo por año, sin la necesidad de riego en algunas regiones.

Modelo de agricultura en BRASIL

La agricultura en Brasil es muy diversificada, varía desde pequeños productores hasta grandes propiedades rurales. Una parte considerable de la agroindustria brasileña está organizada en cooperativas, especialmente en la región sur. La agricultura familiar también juega un papel estratégico, ya que produce casi la mitad de la cosecha de maíz y más de un tercio de la cosecha de café consumido en Brasil cada año. Además, grandes grupos internacionales, como ADM, Agrium, Bunge, Cargill, Louis Dreyfus y Syngenta establecieron operaciones importantes en Brasil.

Compromiso con el desarrollo agrícola sustentable

Brasil tiene 851 millones de hectáreas, de las cuales sólo el 38,7% está ocupada por propiedades rurales. El 61% de su territorio preserva la vegetación nativa, lo que corresponde a 517 millones de hectáreas.

Lo que es único con respecto al desarrollo agrícola en Brasil es su compatibilidad con el desarrollo sustentable y la conservación ambiental. El Gobierno de Brasil está comprometido con el desarrollo económico sustentable, con especial atención a la deforestación ilegal. Como resultado de las acciones del gobierno para preservar la selva amazónica, en 2009 Brasil registró la menor tasa de deforestación de los últimos 20 años. El Código Forestal Brasileño, que consolida la legislación federal pertinente, es uno de los más estrictos del mundo y se actualizó en 2012. Brasil tiene las menores emisiones de carbono entre los mayores productores agrícolas del mundo.

Seguridad Alimentaria

El desafío de la seguridad alimentaria ha dirigido los flujos de inversión y ha sido prioridad en las agendas públicas y privadas en todo el mundo. La población mundial crece mientras que la disponibilidad de tierras cultivables disminuye. El aumento de productividad no ha podido acompañar el ritmo de aumento del apetito y de la demanda de alimentos. En los últimos 10 años, por ejemplo, la producción de soja creció un 0,8% y su demanda, un 3,4%; de manera similar la producción de maíz creció un 1,3%, y su demanda, un 3,6%. Para satisfacer la demanda mundial en 2025, las producciones de soja y de maíz necesitarían crecer un 120% y 360%, respectivamente; en 10 años a este ritmo, un nuevo Brasil sería necesario para satisfacer la demanda.

Asia tiene un importante papel y un interés especial en el tema. La región posee el 51% de la población mundial, 19% del PIB, un 18% de la tierra disponible y un 23% del agua renovable. También tiene una importante participación en el consumo mundial: el 28% de las aves consumidas, el 20% del ganado, el 31% de los lácteos y el 37% del azúcar. Además, la clase media en Asia es el mercado de mayor crecimiento en el mundo y liderará la demanda mundial de la clase media en las próximas décadas. En 2030, el 66% de la clase media mundial se concentrará en Asia y representará el 59% de su consumo.

El aumento de disponibilidad de tierras debe ir acompañado de avances e inversiones en Agritech. Fomentar el desarrollo de nuevas soluciones tecnológicas para aumentar la producción y la competitividad de la agroindustria brasileña es el pilar fundamental para afrontar los desafíos de abastecimiento mundial de alimentos y representa otro interesante nicho de oportunidad para inversores extranjeros.

Nuevas inversiones en infraestructura logística para abastecer al mundo

Pero las oportunidades de inversión no sólo se centran en la producción. Por el contrario, Brasil tiene muchos desafíos en términos de infraestructura logística para el transporte de la producción. La corrección de deficiencias de infraestructura tiende a beneficiar significativamente a la agroindustria brasileña y a su posición como exportador y proveedor de alimentos.

El movimiento de contenedores en la matriz brasileña de exportación/importación sigue siendo bajo en relación a la carga general. Las terminales portuarias del hemisferio sur y de Brasil aún no están listas para atender a grandes barcos. La expansión agrícola no estuvo acompañada de inversiones en infraestructura portuaria, almacenes y logística para el flujo de granos, lo cual provocó un desequilibrio entre el área de producción y la capacidad de salida. El crecimiento en la última década ha demostrado fallas críticas en la infraestructura brasileña. El déficit de infraestructura es fundamental en las regiones centro-oeste, norte y nordeste de Brasil. Hoy en día, alrededor del 58% de la producción de granos se encuentra en el centro-norte del país, y el 83% del movimiento portuario se encuentra en el sureste y en el sur del país.

Para mejorar el ambiente y las oportunidades de inversión privada, la nueva Ley de Puertos de 2013 promueve el aumento de la competitividad intra y entre puertos, a través de la inversión privada, y tiene como telón de fondo generar un shock de oferta en el sector. Establece las directrices para la licitación de nuevos arrendamientos y renovación de arrendamientos existentes. También estableció una mayor planificación con integración entre los modos de transporte, teniendo en cuenta las cadenas productivas y sus necesidades logísticas.

Además, se están construyendo nuevas redes de transporte y de infraestructura de logística en el ámbito de los programas de inversión federales, tales como el Programa de Aceleración del Crecimiento y el Programa de Inversiones en Logística, que impulsarán aún más el crecimiento de nuevas regiones agrícolas y permitirán que los productores puedan transportar sus cosechas de manera eficiente a los centros de consumo en Brasil y a los puertos para su exportación a los mercados internacionales. Los principales mercados de exportación de Brasil para productos agrícolas son la Unión Europea, China, EE. UU., Rusia y Japón. Como resultado de la innovación y excelentes condiciones de crecimiento, la agricultura en Brasil no depende de subsidios gubernamentales para ser competitiva. De acuerdo con el "OECD-FAO Agricultural Outlook" para 2010-2019, "Brasil presenta el sector agrícola que más creció en el mundo, con proyecciones de aumento de producción de más del 40% hasta 2019, en comparación con el período base de análisis (2007-09)". Brasil ya es el principal proveedor del mundo de una amplia gama de productos agrícolas, incluyendo carne, jugo de naranja, soja, azúcar, tabaco, café, etanol, aves y celulosa.

El sector automotriz brasileño representa el 23% del PIB industrial del país y genera 1,5 millones de puestos de trabajo en su cadena productiva. Desde la década de 1950 la industria ha desarrollado en el país, gracias a la gran contribución de inversiones realizadas por empresas extranjeras, desde compañías tradicionales de origen europeo hasta ensambladoras provenientes de Japón, Corea del Sur y China.

En 2015, la producción de automóviles en Brasil alcanzó 2,43 millones de unidades, mientras que las ventas alcanzaron los 2,57 millones de unidades, convirtiendo al país en el noveno mayor productor y el séptimo principal mercado automotriz del mundo. Las fábricas de las ensambladoras asiáticas representan aproximadamente el 25% de los vehículos con licencia en el período, en comparación con el 11,9% de 2011, lo que revela una descentralización en la dinámica del mercado brasileño. Siguiendo ese movimiento hacia la internacionalización, las empresas asiáticas de componentes y autopartes prevén el surgimiento de diversas oportunidades de inversión en Brasil.

OPORTUNIDADES PARA EMPRESAS EN LA CADENA DE ABASTECIMIENTO DEL SECTOR AUTOMOTRIZ

PROXIMIDAD CON LOS COMPRADORES

En el sector automotriz, la proximidad puede fortalecer la relación a largo plazo entre los proveedores y sus clientes, creando ventajas estratégicas que pueden aumentar la integración y las ventas. En ese sentido, Brasil es un mercado obligatorio para las empresas de componentes y autopartes que buscan establecerse en América Latina.

|

Fabricante |

País de origen |

Actúa en Brasil desde |

Capacidad de producción (unidades/año)* |

Fábricas (vehículos) |

Inversiones anunciadas recientemente ** |

|

Honda |

Japón |

1997 |

120 000 |

Sumaré - SP |

R$ 1 mil millones (planta en Itapirina; fecha de inauguración a determinar) |

|

Mitsubishi/ Suzuki |

Japón |

1998 |

100 000 |

Catalão - GO |

--- |

|

Toyota |

Japón |

1958 |

184 000 |

Indaiatuba – SP; Sorocaba – SP |

R$ 1,145 mil millones (R$ 1 mil millones en la fábrica de motores y cambios) |

|

Nissan |

Japón |

2001 |

200 000 |

Resende – SP |

R$ 750 millones 2016/2018 |

|

Hyundai |

Corea del Sur |

2012 |

180 000 |

Anápolis – GO; Piracicaba – SP |

R$ 100 millones 2015/2017 (centro de I + D) |

|

Chery |

China |

2009 |

150 000 |

Jacareí - SP |

R$ 350 millones 2015/2017 |

|

BYD |

China |

2015 |

5000 chasis |

Campinas – SP |

R$ 1,3 mil millones 2014/2017 |

|

Foton |

China |

2016*** |

20 000 |

Guaíba – RS |

R$ 300 millones 2012/2016 |

*Estimaciones

** Fuente: Automotive Business. Informe sobre inversiones realizadas por las ensambladoras de automóviles en Brasil en 2011/2024.

*** Inicio estimado de las operaciones

Además de atender al mercado interno, la producción en Brasil posibilita que las empresas asiáticas tengan acceso a los principales mercados latinoamericanos, con aranceles preferenciales de importación, gracias a los acuerdos de complementación económica con Argentina, Colombia, México y Uruguay.

En particular, existen oportunidades para resolver los cuellos de botella en la cadena de abastecimiento del sector automotriz en Brasil. La lista de autopartes actualmente importadas mediante el régimen de reducción tarifaria refleja la necesidad de producir localmente algunos insumos que ahora dependen de las importaciones y son, por lo tanto, vulnerables a factores tales como el cambio.

CALIDAD DE LOS VEHÍCULOS

La industria automotriz brasileña se dedica a difundir soluciones de calidad para la fabricación de vehículos, con especial atención a temas como eficiencia, emisión de contaminantes y seguridad de los automóviles. Desde 2012, por ejemplo, la política industrial exige que los fabricantes mejoren en por lo menos un 12% la eficiencia energética de los vehículos vendidos en el país.

Aunque la adopción de tecnologías eficientes de energía aún es baja en comparación con otros países, se ha incrementado en los últimos años. Cambios en las reglamentaciones del sector y la necesidad de adoptar normas internacionales para las exportaciones tienden a aumentar la demanda. Con eso, también aumentan las oportunidades de inversión local en tecnologías como motores de tres cilindros, transmisión continuamente variable (CVT), transmisión de doble embrague (DCT), mayores relaciones de cambio, doble árbol de levas en cabeza (DOHC), turbocompresores, distribución de válvulas variables (VVA) e inyección directa de combustible.

INCENTIVOS FISCALES

A finales de 2012, los legisladores brasileños aprobaron el Programa Inovar-Auto, que ofrece beneficios fiscales a los fabricantes e inversores que inviertan en la mejora de la eficiencia de los vehículos, en la reducción de las emisiones de carbono y en el aumento de la investigación e innovación local (Fuente: IHS). Esa ley (y el programa) prevé incentivos fiscales para inversiones relacionadas al sector automovilístico, en tecnología y eficiencia de combustible:

Hasta un 30% de descuento sobre el Impuesto sobre Productos Industrializados, siempre que los vehículos satisfagan una serie de requisitos en relación a la cilindrada del motor y al tipo de combustible (Fuente: ICCT – International Council on Clean Transportation, Consejo Internacional de Transporte Limpio).

El Ministerio de Hacienda estima que las ensambladoras planean invertir US$ 22 mil millones en Brasil durante los próximos tres años y que el programa Innovar-Auto aumentará aún más la inversión y el desarrollo del mercado. El programa estará vigente hasta 2017, por lo tanto, los inversores deben actuar rápidamente para obtener hoy esos grandes beneficios.

El Plan Nacional de Energía 2030 (PNE 2030) destaca las energías renovables no hidroeléctricas como alternativas clave no sólo para satisfacer la creciente demanda de energía eléctrica que Brasil enfrentará en los próximos años, sino también para aumentar el porcentaje de fuentes sustentables en la matriz energética brasileña. Brasil es el séptimo mayor país del mundo en inversiones en energía limpia y el sexto más atractivo.

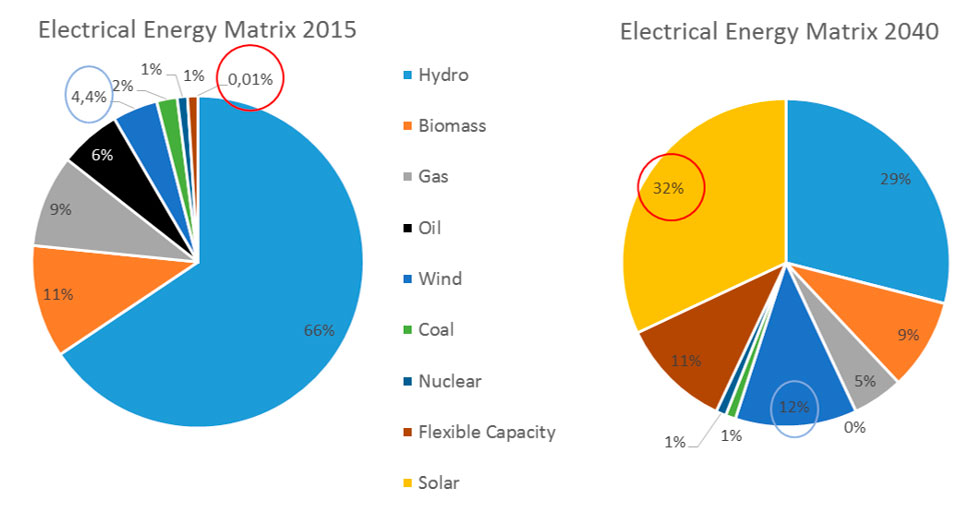

Los sectores de energía solar fotovoltaica y eólica se encuentran entre los más promisorios en términos de oportunidades en la economía brasileña. De acuerdo con la BNEF (Bloomberg New Energy Finance), la participación de esas dos fuentes en la matriz electroenergética brasileña, considerando su capacidad instalada, aumentará del 4,4% en 2015 al 44% en 2040.

Matriz Electroenergética Brasileña (2015 – 2040)

Fuente: BNEF, 2016

La energía eólica ya es la fuente de energía eléctrica de más rápido crecimiento en Brasil. De acuerdo con el Ranking Mundial Energético y Socioeconómico, en 2015 Brasil se convirtió en el décimo mayor país del mundo en energía eólica. En relación a la nueva capacidad instalada, Brasil fue el cuarto mayor país en el mundo, detrás apenas de China, Estados Unidos y Alemania.

En la actualidad, la capacidad eólica instalada en Brasil es de casi 9 GW, lo que corresponde a más del 5% de la matriz electroenergética brasileña, además de ser la segunda fuente de energía más barata del país, después de la energía hidroeléctrica. Además, Brasil tiene el mayor factor de capacidad para energía eólica entre todos los países del mundo, lo que demuestra su competitividad en relación a esa fuente.

Según la Evaluación de Recursos de Energía Solar y Eólica (SWERA, según sus siglas en inglés), Brasil es el quinto mejor país del mundo en potencial solar, ya que recibe más de 4 kWh/m2 de irradiación solar diaria, incluso en las áreas menos soleadas del Sur, y más de 6,5 kWh/m2 en la región Nordeste, con alta disponibilidad de recursos. Esto genera un elevado factor de capacidad, del 19% al 24%, para instalaciones solares fotovoltaicas, un factor dos veces superior al promedio en Alemania (uno de los países líderes mundiales en uso de la energía fotovoltaica).

Hasta 2015, alrededor de 142 MW de capacidad fotovoltaica habían sido instalados en Brasil. Se estima que, sólo entre 2015 y 2016, más de 500 MW entrarán en funcionamiento, y la distribución debe aumentar de forma significativa en los próximos diez años, en respuesta a la promesa del gobierno de contratar por lo menos 7 GW de energía solar fotovoltaica a gran escala hasta 2023/24. Después de que el gobierno brasileño mejore profundamente la reglamentación, se estima que la Generación Distribuida (GD) –que consiste en sistemas solares fotovoltaicos instalados en hogares, establecimientos industriales y comerciales— también alcance 5 GW hasta el 2024.

BRASIL: UN MERCADO QUE SE DEDICA AL DESARROLLO CONTINUO DE LAS CIENCIAS DE LA VIDA

Mercado de salud grande y desarrollado

Brasil es un lugar ideal para las multinacionales que deseen diversificar sus actividades de ciencia de la vida en un gran mercado en desarrollo, con un perfil del área de salud cada vez más atractivo para equipos médicos. Los factores que favorecen a Brasil son el enorme tamaño del mercado potencial, gastos crecientes en el área de salud y una población cada vez más envejecida:

• el 33% de la población brasileña de 201 millones tiene menos de 20 años; sin embargo, la esperanza de vida llegó a los 74,6 años en 2012. Veinte millones de personas mayores de 60 años viven hoy en Brasil, al igual que en los mercados desarrollados, como Francia y Alemania;

• El área de salud representa el 9% del PIB y, según la Asociación Brasileña de la Industria de Artículos y Equipos Médicos, Odontológicos, Hospitalarios y de Laboratorio (ABIMO), Brasil gastó más de US$ 9,1 mil millones en equipos médicos en 2011, más del 50% en relación a 2009;

• Brasil tiene un programa del área de salud pública sólido y bien establecido, responsable de aproximadamente el 50% de los gastos de salud del país, con parte de los procedimientos concentrada en el sector privado.

Una comparación con el desarrollo de la población actual de Brasil y con el gasto en el área de salud muestra que los gastos, como porcentaje del PIB, son muy superiores a los del resto en Latinoamérica, como México y Chile, y no quedan muy atrás de los de mercados desarrollados como Canadá.

Tecnología para impulsar el crecimiento futuro

No sólo es enorme el mercado del área de salud en Brasil, sino que también está creciendo a un ritmo extremadamente rápido. Brasil ha superado varias crisis recientes, y su clase media en rápida expansión está exigiendo tecnología, servicios y asistencia médica. El gasto de los consumidores en planes de asiste¬ncia médica privados creció un 50% durante los últimos cinco años, impulsado por un mayor poder adquisitivo y más puestos de trabajo. Esos estímulos promueven un desarrollo impresionante en el sector de equipos médicos, con la previsión de crecimiento continuo durante los próximos diez años:

• En los últimos cinco años, más de 27 millones de brasileños ascendieron a la clase media, aumentando los gastos en tecnología, autos y en el área de salud;

• El gasto en salud per cápita creció un 6% en todo el mundo, el 10% en América Latina y casi un 14% en Brasil de 2001 a 2011;

• El gasto en salud per cápita creció a una tasa de crecimiento anual compuesta del 14% de 2000 a 2010 en Brasil, alcanzando los US$ 990;

• De acuerdo con ABIMO, el mercado brasileño creció más de un 9% en 2010 y alrededor de un 18% en 2011.

El actual mercado de equipos médicos está altamente desarrollado para satisfacer la demanda de productos actuales, y hoy, el 90% de las necesidades tecnológicas y de equipamientos hospitalarios se satisfacen en todo el país sin problemas. Un superávit de producción resulta en las exportaciones superiores a US$ 700 millones anuales. Así, el crecimiento futuro del sector de ciencias de la vida derivará de la innovación disruptiva y de la transferencia de tecnologías actualmente inexistentes en Brasil.

Más del 68% de las empresas proveedoras de equipos médicos en Brasil son empresas familiares pequeñas y medianas y representan una oportunidad para la introducción al mercado de nuevos productos tecnológicos o para el abastecimiento de empresas actuales a medida que se profesionalizan e invierten en mejores tecnologías.

El ambiente en Brasil está maduro para la introducción de productos más tecnológicos y se prevé el aumento de gastos con esos artículos en los próximos años.

Incentivos del gobierno favorecen el desarrollo y la producción local

El programa público del área de salud en Brasil, el Sistema Único de Salud (SUS), atiende al 80% de la población brasileña y es responsable del 48% de los gastos en el área de salud en el país hoy en día. Solo en 2011, el SUS realizó más de 740 millones de exámenes, 2,4 millones de tratamientos de quimioterapia y 4 millones de cirugías entre la población brasileña. El sistema público de salud pagó, inclusive, algunos procedimientos realizados en hospitales filantrópicos y clínicas.

Dada la fuerte participación del gobierno brasileño en el sector del área de salud, el sector de ciencias de la vida sigue siendo una prioridad nacional y una de las principales preocupaciones. Con el fin de garantizar ingresos sustentables de oferta y exportación, el gobierno ha tomado varias medidas para promover la inversión extranjera, la transferencia de tecnología y el desarrollo continuo del sector en general.

Soluciones atractivas de captación de recursos y financiación fueron creadas para impulsar la inversión extranjera y el desarrollo de la tecnología por parte del Banco Nacional de Desarrollo Económico y Social de Brasil (BNDES) y por la Financiadora de Estudios y Proyectos (FINEP);

El gobierno está alentando asociaciones público-privadas para la transferencia y el desarrollo de tecnología por medio de varios laboratorios públicos en todo el país. Esas "Asociaciones de Desarrollo Productivo" agilizarán el registro y la compra pública de la tecnología requerida por el Sistema Público de Salud brasileño, cuando se desarrolla y se transfiere a los laboratorios públicos;

Normas y estándares para el sector se ajustaron a la reglamentación establecida internacionalmente para facilitar la transferencia de tecnología y realizar negocios en ámbito global:

• El Ministerio de Salud ha establecido varios programas de ampliación del SUS para el desarrollo de áreas específicas, tales como la radioterapia, invirtiendo US$ 300 millones en equipos, subsidios para la capacitación de la mano de obra, financiación y materiales;

• A fin de impulsar su fuerza, el Ministerio de Salud está desarrollando actualmente un sistema de compras centralizado, que planea realizar las compras en volumen como una herramienta de negociación;

• Los productos y medicamentos en las listas de compras esenciales del SUS tienen prioridad en la solicitud de patentes, así como en el registro en la ANVISA;

• El Ministerio de Salud publica periódicamente una lista de medicamentos esenciales y prioritarios llamada RENAME (Lista Nacional de Medicamentos Esenciales) y planea ampliarla a equipos médicos, para que los fabricantes conozcan los principales requerimientos del sector público de manera anticipada.

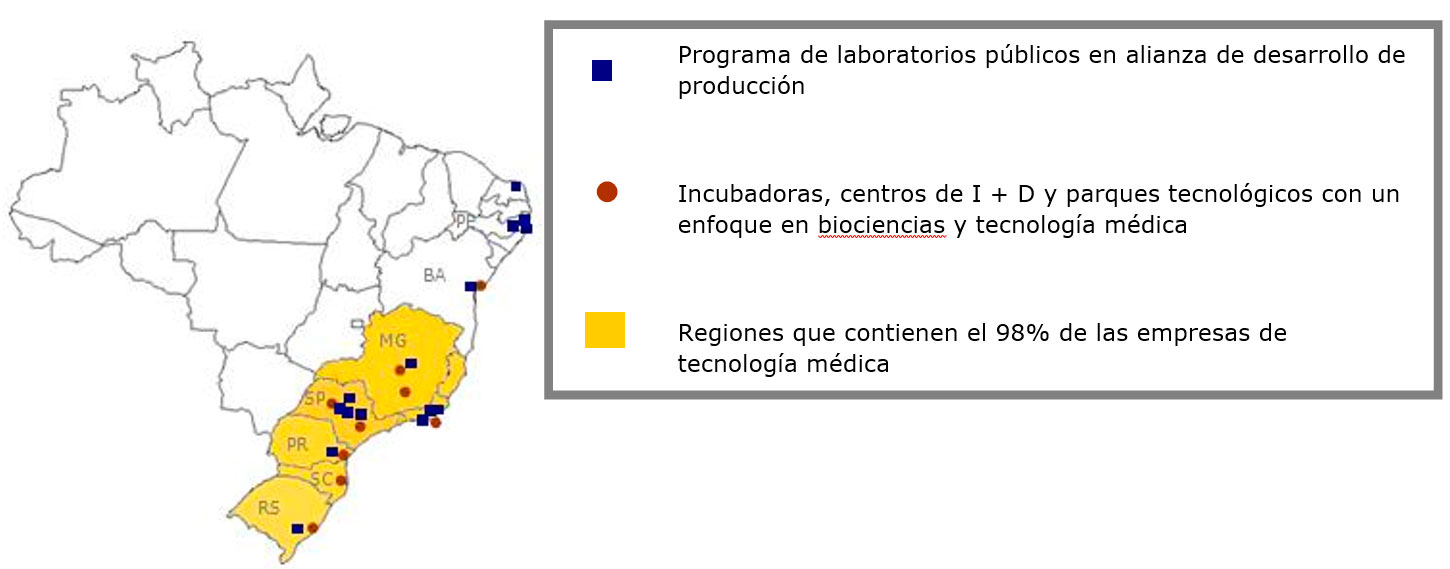

Sólida I + D regional y desarrollo de clusters

Alrededor del 94% de los productos y equipos médicos brasileños se fabrican en las regiones Sur y Sudeste de Brasil. Como esas regiones también representan el principal centro de fabricación del país, los recién llegados a esas áreas encontrarán numerosas cadenas de suministro preexistentes. Además, varios clusters de fabricación se desarrollaron en torno a las principales universidades y centros de investigación y desarrollo públicos y privados, tales como CIETEC (San Pablo), el BioRio (Río de Janeiro) y BioMinas (Minas Gerais) y FIPASE (Ribeirão Preto, SP). Laboratorios desarrollados, incubadoras de empresas, unidades de producción de alta tecnología y vínculos con universidades crean un ecosistema atractivo para la inversión en equipos médicos en las regiones del Sur y Suroeste. Sin embargo, los laboratorios públicos, que también pueden estimular a las empresas extranjeras que pretenden ingresar al mercado, también se encuentran en otras áreas del país. Una gran dedicación con el avance de la inv

estigación y el desarrollo en el sector de ciencias de la vida indica el potencial para innovación y una gran oportunidad de inversión a largo plazo en Brasil.

Cuadro 1: mapa de los clusters de ciencias de la vida

Fuentes: ABIMO, Ministerio de Salud de Brasil, Euromonitor International

Mejores oportunidades de inversión en equipos médicos

El sector de equipos médicos actualmente produce en Brasil un excedente de productos en algunos sectores y sufre una gran carencia en otros. Subsectores de fabricación de productos de ortodoncia, incubadoras y mobiliario médico, por ejemplo, exportan a todo el mundo y representan un superávit corriente en el Brasil de hoy. Sin embargo, el déficit comercial global del sector del área de salud es actualmente de US$ 1,5 mil millones, y ciertas tendencias llevan la demanda a zonas en las que la producción actual y esperada es incapaz de satisfacer la demanda local:

• El envejecimiento de la población, el aumento del poder adquisitivo y la presencia de poblaciones aisladas en el interior del país están generando una demanda de más sistemas móviles, dispositivos de monitoreo y equipos para la atención domiciliaria;

• El aumento de la capacidad de compra y del área de salud privada generará demandas de nuevas tecnologías y equipos de alta tecnología, tales como PET scanners, analizadores, instrumentos ópticos y máquinas de rayos X;

• Otras tendencias y necesidades generales en el sector de equipos médicos incluyen productos más pequeños (miniaturización general), software avanzado, una mayor automatización, dispositivos profesionales de radiología y ciertos bienes de consumo;

• El Ministerio de Salud brasileño pretende publicar periódicamente una lista de equipos médicos prioritarios necesarios para el sistema público de salud, lo cual permitirá a los fabricantes realizar una planificación estratégica. Eso ya se está llevando a cabo con los medicamentos.

BRASIL: UN GRAN MERCADO DE PETRÓLEO Y GAS EN UN MOMENTO DECISIVO

El próximo gran productor

De acuerdo con el Panorama Mundial de Petróleo (World Oil Outlook) de 2011, publicado por la Organización de Países Exportadores de Petróleo (OPEP), se espera que Brasil esté entre los mayores proveedores de petróleo convencional en las regiones de los países en desarrollo, frente a países miembro actuales de la OPEP. ¿Qué hará que Brasil sea el próximo gran productor de petróleo y gas y consumidor de equipos y maquinarias?

• Aunque la producción de petróleo y gas en Brasil ha mostrado un crecimiento estable desde el comienzo hace más de sesenta años, los recientes descubrimientos de nuevas fuentes de petróleo prometen estimular un aumento exponencial de la producción futura;

• Desde 2007 se han descubierto decenas de campos de petróleo en aguas profundas en una vasta área a lo largo de la costa brasileña. Las cuencas del Pre-Sal, situadas bajo una gruesa capa de sal de 2000 metros de espesor, cubren un área que mide 800 kilómetros por 200 kilómetros;

• Las estimaciones de las reservas en el área de Pre-Sal varían de 50 a 80 mil millones de barriles de petróleo de alta calidad, según la Agencia Nacional de Petróleo (ANP) y los analistas del mercado en todo el mundo;

• Hasta el momento, 15,8 mil millones de barriles recuperables de petróleo se han encontrado solamente en los campos comerciales de Pre-Sal Lula y Sapinhoá. De acuerdo con Petrobras, operadora estatal de petróleo y gas, la producción actual de las capas de Pre-sal es de 400 000 boe/día, que representa aproximadamente el 18% de la producción total de Brasil;

El sector de petróleo y gas (P&G) es una prioridad para el gobierno brasileño. El crecimiento de la producción, el reciente descubrimiento de reservas atractivas y la posibilidad de producción de petróleo no convencional dio lugar a cambios en las reglamentaciones que estimulan la inversión directa en el mercado, aumento de investigación y desarrollo y la participación extranjera en la producción y en la cadena de suministro.

Una inversión a largo plazo

Una inversión en la industria de Petróleo y Gas de Brasil ofrece retornos a largo plazo. Las vastas reservas y el rápido crecimiento esperado demuestran un gran potencial para el sector de petróleo y gas en Brasil, pero hay otros factores que lo hacen especialmente atractivo para los inversores que buscan beneficios a largo plazo:

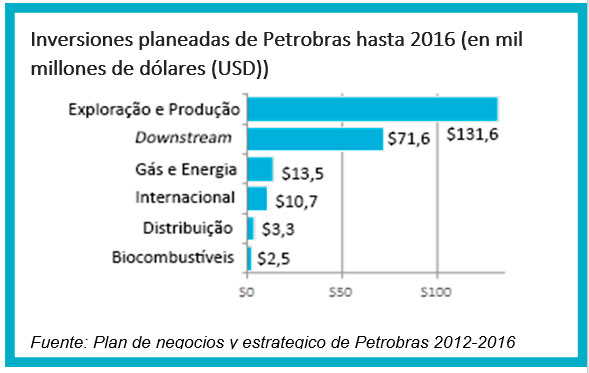

• Petrobras controla cerca del 90% de la capacidad de refinación, 90% de la producción de petróleo y aproximadamente el 25% de la distribución de petróleo y etanol en Brasil;

• De acuerdo con el plan de negocios de Petrobras para 2014-2018, se espera que la compañía invierta más de US$ 220 mil millones de dólares durante ese periodo, de los cuales el 70% se destinarán a la exploración y producción a través de alianzas;

• Petrobras anunció en sus informes de Suministro de Equipos Críticos y Política de Adquisición (Procurement) de 2014 que sólo la empresa necesitará 1,3 millones de toneladas de acero para los cascos, más de 570 árboles de navidad secos y mojados, 3667 km de tuberías flexibles, 338 compresores, y muchos otros productos para dar soporte a los planes agresivos de expansión de producción para 2014-2018;

Los requisitos de contenido local favorecen la inversión productiva

Cualquier licitación nueva con la Agencia Nacional de Petróleo o contratos con Petrobras para la prestación de servicios y equipos deberán cumplir con el requisito promedio del 70% de contenido local. Se espera que eso no sólo promueva una fuerte inversión interna, sino también mejore el mantenimiento y servicio posventa, plazos de entrega, así como la protección contra los retrasos causados por la demanda mundial.

El Banco Nacional de Desarrollo Económico y Social (BNDES) también exige una certificación de contenido local mínimo para opciones financieras específicas de Petróleo y Gas.

Potencial para investigación y desarrollo de alto nivel

Investigación y Desarrollo (I + D) se han convertido en fundamentales en el sector de Petróleo y Gas en Brasil, impulsados por la creciente demanda de petróleo no convencional, la recuperación mejorada de los campos existentes, soluciones con mejor relación costo-beneficio para nuevos desarrollos en campos de aguas profundas, así como nuevos materiales para las cuencas de Pre-sal.

Brasil posee recursos técnicos y científicos para producir I + D innovadores y de alto nivel en la industria de Petróleo y Gas, así como personal calificado, con amplia experiencia. El gran éxito de Petrobras en la exploración y producción en aguas profundas y offshore es una prueba de esas ventajas. Además, muchos programas e inversiones estratégicas se han desarrollado para apoyar más aún los esfuerzos actuales de I + D, para asegurar un flujo constante de trabajadores capacitados al sector del Petróleo y Gas.

Investigación y Desarrollo (I + D)

• Entre 2010 y 2012, las multinacionales como Schlumberger, Siemens, FMC Technologies, Baker Hughes, Georadar y otras invertirán más de US$ 150 millones de dólares en centros de I + D en Brasil. Otras compañías, como GE Oil & Gas y EMC han anunciado más de US$ 700 millones de dólares en inversiones previstas para I + D de Petróleo & Gas en Brasil, los próximos años;

• Las reglamentaciones para las empresas que participan de licitaciones para contratos de Petróleo y Gas altamente productivos obligan a los operadores a invertir el 1% de los ingresos brutos en I + D local, interna y externamente, en las universidades locales, y una parte de estas inversiones se centraron en la financiación de becas de estudio relacionadas con Petróleo y Gas. De 1998 hasta 2013, esos recursos sumarán hasta R$ 8 mil millones de reales.

Enlaces del sector

Si está interesado en encontrar aliados comerciales, exportar a Brasil u obtener una licencia de producción, siga los siguientes enlaces a las principales asociaciones del sector:

• Organización Nacional de la Industria del Petróleo (ONIP) – http://www.onip.org.br/?lang=en

• Agencia Nacional del Petróleo (ANP) – http://www.brasil-rounds.gov.br/index_e.asp

• Petrobras – http://www.petrobras.com/en/home.htm

INFRAESTRUCTURA EN BRASIL

En un país de dimensiones continentales como Brasil, la infraestructura es un tema de especial importancia. El transporte, la logística, la generación de energía, el saneamiento y la vivienda son cuestiones fundamentales para el desarrollo de Brasil, así como excelentes oportunidades de negocio.

Un escenario prometedor para inversiones, con una matriz energética limpia y diversificada y algunos de los puertos y conexiones más importantes de Latinoamérica se encuentran entre las cosas que hacen con que Brasil se destaque.

La inversión en infraestructura se ha casi triplicado en los últimos años, saltando de los

BRL 48.6 mil millones (USD 15,5 mil millones) en 2007 a los BRL 130 mil millones (USD 41.5 mil millones) en 2014, teniendo en cuenta el capital público y privado.

Sin embargo, todavía queda mucho por hacer, y la infraestructura sigue siendo una prioridad importante, con diversos programas de financiación en curso. Al final de 2016, el Gobierno Federal anunció grandes concesiones y un paquete de alianzas público-privadas (APP) que incluía 34 activos y servicios a ser subastados hasta 2018. Con el nombre de “Proyecto Crecer”, este paquete es parte del Programa de Alianzas de Inversión (PPI), una iniciativa lanzada en 2016 por el gobierno para fomentar la relación entre el gobierno y el sector privado para estimular un nuevo ciclo de inversiones en infraestructura.

En marzo de 2017, cuatro grandes aeropuertos en capitales de estados fueron los primeros a ser subastados bajo el nuevo programa, obteniendo BRL 3.7 mil millones (USD 1.18 mil millones) en contratos de concesión de 25 a 30 años. Los terminales portuarios, los ferrocarriles, las centrales eléctricas, las áreas de explotación minera y los servicios de agua y saneamiento son algunos otros activos programados para ser subastados pronto, todos los cuales se detallan en el siguiente sitio web:

www.projetocrescer.gov.br/projects .

El PPI complementa el Programa de Crecimiento Acelerado (PAC), un monumental programa de inversiones en infraestructura, lanzado en 2007.

Además de esos programas, en algunos años Brasil también se unirá al grupo de los más grandes productores de petróleo del mundo, ya que avanza en su exploración del "pre-sal". La enorme capa ultra profunda de aceite fue descubierta en la costa brasileña en 2007 y ya produce

1.5 millones de barriles al día, lo que representa más de la mitad de los 2.8 millones barriles producidos a nivel nacional (datos de febrero 2017). En los próximos años se realizarán nuevos procesos de licitación para áreas inexploradas.

BRASIL EN CIFRAS

INFRAESTRUCTURA

▸

64.844,7 Km de carreteras federales pavimentadas (CNT/febrero 2017)

▸

211,418.4 km en red total de carreteras pavimentadas (CNT/febrero 2017)

▸

30,576 km en ferrocarriles (CNT/febrero 2017)

▸

2,460 aeródromos, con 63 aeropuertos nacionales e internacionales (CNT/febrero 2017)

▸

37 puertos públicos y 180 terminales portuarias privadas (SEP/2016)

▸

2.5 millones de barriles de petróleo al día (mb/d) marzo (ANP)

▸

Matriz de transporte de mercancías en Brasil (CNT/ febrero 2017):

»

61.1% carreteras

20.7% ferrocarriles

13.5% acuático (marítimo y en vías fluviales internas)

4.2% ductos

0.4% aéreo

▸

Consumo de electricidad: 461,552 GWh

(EPE/2017 - consumo en 12 meses terminando en febrero de 2017)

▸

Projeto Crecer (Inglés) http://www.projetocrescer.gov.br/about-the-program

▸

Actividades de Petrobras (Inglés) http://www.petrobras.com.br/en/our-activities/performance-areas/oil-and-gas-exploration-and-production/pre-salt/

▸

http://www.agenciapetrobras.com.br/Materia/ExibirMateria?p_materia=979101

▸

Subasta de petróleo, MME (informaciones en Portugués) http://www.mme.gov.br/web/guest/pagina-inicial/outras-noticas/-/asset_publisher/32hLrOzMKwWb/content/cnpe-aprova-realizacao-da-3a-rodada-do-pre-sal

▸

Datos de transporte, CNT (informaciones en Portugués) http://www.cnt.org.br/Boletim/boletim-estatistico-cnt

▸

Datos de energía, EPE http://www.epe.gov.br/mercado/Documents/Resenha%20Mensal%20do%20Mercado%20de%20Energia%20El%C3%A9trica%20-%20Fevereiro%202017.pdf

FUENTES

CENTRALES TÉRMICAS: 2,949

CENTRALES HIDROELÉCTRICAS: 1,262

(Aneel/abril 2017)

CENTRALES NUCLEARES: 2

PARQUES EÓLICOS: 424

PARQUES SOLARES: 44